Auto zakelijk of privé aanschaffen? Het blijft een lastige kwestie. Als zelfstandig professional of ondernemer heb je misschien een auto nodig om klanten te bezoeken of om goederen af te leveren. Vaak is het ook zo dat diezelfde auto ook privé gebruikt wordt. Of heb je juist een privéauto die je zo nu en dan gebruikt voor zakelijke ritten? Wat is precies het verschil tussen een auto zakelijk of privé aanschaffen? Wat mag je precies aftrekken en wat moet je bijhouden? In dit artikel zetten we het een en ander voor je op een rijtje.

Auto zakelijk of privé aanschaffen?

Wat betreft de aanschaf van een auto zijn er twee hoofdmogelijkheden:

- Zakelijk. De auto staat op naam van je onderneming en behoort tot het ondernemingsvermogen.

- Privé. De auto staat op je eigen naam. De auto behoort tot het privévermogen.

De keuze die je hier maakt heeft verschillende implicaties voor de manier waarop je de kosten verwerkt in je administratie. Je moet zowel voor de inkomstenbelasting als voor de btw bepalen of je auto van de zaak is of tot je privévermogen hoort.

Let op: denk als ondernemer goed na over de keuze die je maakt. Je mag het namelijk niet zomaar terugdraaien of per jaar veranderen.

Aanschaf is zakelijk: de auto staat op de zaak

Je gebruikt de zakelijke auto (bijna) alleen maar zakelijk

Wanneer je je auto bijna alleen maar zakelijk gebruikt, kun je alle kosten boeken als zakelijke kosten. Naast de auto zelf mogen ook de btw, brandstof, onderhoudskosten en verzekering worden afgetrokken. De auto wordt in dit geval aangemerkt als bedrijfsmiddel en moet worden afgeschreven. Wanneer je onder de 500 privé-kilometers per jaar blijft, heb je geen bijtelling. Als je een nieuwe auto wil kopen en daarnaast bijvoorbeeld nog een privéauto hebt waarmee je op vakantie gaat en boodschappen doet, kan dit een goede optie zijn.

Je gebruikt de zakelijke auto ook privé

Als je een auto aanschaft op de zaak en hier ook privé gebruik van wil maken heb je te maken met bijtelling. Dit geldt wanneer je meer dan 500 kilometer rijdt voor privédoeleinden. Het bedrag van de bijtelling is nooit hoger dan de totale autokosten (inclusief afschrijving). Hoeveel je moet verrekenen hangt af van de waarde van de auto, de CO2-uitstoot en het jaar waarin het kenteken is afgegeven. Op de website van de Belastingdienst lees je precies hoe het zit.

Wat is bijtelling eigenlijk?

Bijtelling is een bedrag dat bovenop je inkomen komt. Er wordt een percentage van de nieuwwaarde van de auto bij je winst opgeteld en daar moet je belasting over betalen. De hoogte van de bijtelling wordt bepaald aan de hand van:

- De energieklasse van de auto

- De hoogte van je inkomen

- De cataloguswaarde van de auto

btw voor zakelijke auto privé gebruikt

Indien je de zakelijke auto privé gebruikt, moet je daarvoor ook btw betalen. Om te bepalen hoeveel dit is, zijn er twee opties:

1) Je houdt een kilometerregistratie bij en gebruikt de rekenhulp van de Belastingdienst.

2) Je houdt geen kilometerregistratie bij en rekent 2,7% over de catalogusprijs (inclusief btw en BPM).

Aanschaf is privé: de auto staat op je eigen naam

Met kilometeradministratie

Bij zakelijk gebruik van een privéauto mag je de zakelijke kilometers declareren bij je bedrijf. Je moet dan wel een gedegen administratie bijhouden waarin je deze kilometers precies bijhoudt. Deze kilometers mag je vermenigvuldigen met 0,19 cent en een keer per jaar wegboeken als privékilometers.

Let op: alle kosten die je voor je auto maakt zijn privé en dus niet aftrekbaar van de winst.

Privéauto en toch kosten en btw zakelijk aftrekken?

Wanneer je een nieuwe auto koopt en besluit deze privé te gebruiken, mag je geen btw aftrekken bij de aankoop. De btw op onderhoudskosten, reparatiekosten etc. mag je alleen aftrekken voor zover je de auto zakelijk gebruikt. Dit moet je dus naar rato verrekenen in je administratie. Ook hiervoor is een gedegen administratie belangrijk. Een rekenvoorbeeld van de Belastingdienst vind je hier.

Zonder kilometeradministratie

Heb je geen kilometeradministratie en maak je dus geen gebruik van de aftrekpost waarbij je je zakelijke kilometers met 0,19 cent vermenigvuldigt? Dan mag je alle btw over het onderhoud en gebruik aftrekken. Vervolgens moet je aan het einde van het jaar de afgetrokken btw corrigeren wegens het privégebruik. Dit doe je door 1,5% van de catalogusprijs (inclusief btw en bpm) aan te geven als verschuldigde btw. Een voorbeeld van deze optie vind je op deze pagina van de Belastingdienst.

We zeggen er gelijk bij dat deze variant in de praktijk lastig uit te voeren is. De administratieve last weegt voor veel ondernemers niet op tegen het te behalen voordeel.

Wat kan ik het beste doen?

Wat het meest rendabel is, hangt af van een hoop factoren zoals het soort auto, je inkomen en het aantal zakelijke/privékilometers. Als je toch een nieuwe auto wil kopen die je vooral voor zakelijke doeleinden gebruikt dan is de kans groot dat het dan ook het meest rendabel is om deze auto zakelijk aan te schaffen.

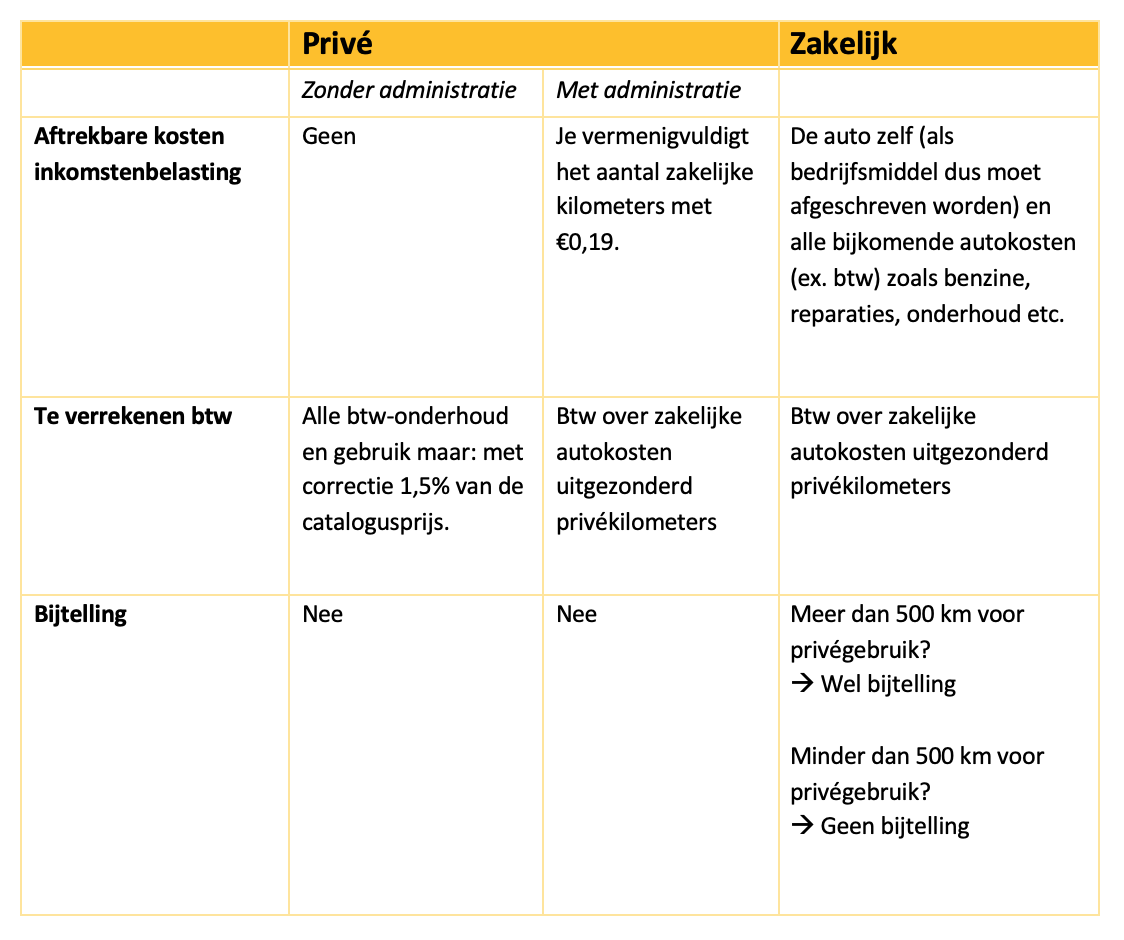

Hier is een handig schema met een overzicht:

Auto kopen? Drie gouden tips!

Zoals je gemerkt hebt is het best wel een gedoe en kan de aanschaf van een auto duur uitvallen. Daarom van ons 3 goede tips zodat het voordeliger voor je uitvalt.

Tip 1: De motor als alternatief

Geen zin om te fietsen of in het ov te zitten? Vind je een auto te veel gedoe of te duur? Ben je een beetje een daredevil en kun je wel een spatje regen hebben? Denk dan eens na over het zakelijk aanschaffen van een motor. Dit is voor kleine zelfstandigen zoals zzp’ers vaak een stuk voordeliger.

De voordelen op een rijtje

- Bij de aanschaf van een motor, heb je mogelijk recht op de KIA. In tegenstelling tot de aanschaf van een auto. (Tenzij je een taxichauffeur bent of een ander beroep hebt waarbij de auto je ‘brood’ is.)

- Als startende ondernemer mag je de aanschaf van de motor willekeurig afschrijven. Bij auto’s mag dit niet.

- Er is geen sprake van forfaitaire bijtelling zoals bij de auto, maar je betaalt alleen extra voor de privékilometers die je maakt. De bijtelling is gebaseerd op het aantal gereden privékilometers vermenigvuldigd met de kostprijs per kilometer. Dit valt een stuk goedkoper uit.

- De btw op aanschaf en gebruikskosten zijn (net als bij de auto) aftrekbaar. Let op: de btw is alleen aftrekbaar op zakelijke ritten.

Tip 2: Een tweedehands auto en de youngtimer-regeling

Hoef je niet per se in een nieuwe auto te rijden en vind je een tweedehandsauto ook prima? Overweeg dan eens de youngtimer regeling. Als de auto ouder is dan 15 jaar wordt de bijtelling gerelateerd aan de dagwaarde van de auto en niet de nieuwwaarde. Daardoor valt de bijtelling vele malen lager uit en kan het rendabel zijn deze tóch op de zaak te zetten. In een ander artikel zullen we hier uitgebreid op ingaan.

Tip 3: Elektrisch rijden is snel fiscaal voordelig

Zoals je misschien weet zijn de bijtellingspercentages voor elektrische auto’s vele malen voordeliger dan voor benzine- en dieselauto’s. Daardoor komen deze auto’s in een vergelijking snel fiscaal voordelig uit. Neem deze optie dus serieus mee in je overwegingen.

Hoeveel belasting moet ik betalen?

Je merkt het misschien al, de aanschaf van een motorrijtuig is al met al best een uitzoekwerk en er zijn veel factoren die invloed hebben op de belasting die je uiteindelijk moet betalen aan de fiscus. Wil je een inzicht in de financiële en fiscale situatie van je bedrijf? Maak dan gebruik van onze online tool genaamd Bereken Je Belasting. We berekenen hiermee precies hoeveel belasting je moet betalen. Hierin nemen we niet alleen de aanschaf van een motor of auto mee maar ook andere zaken.

Direct weten waar je aan toe bent? Maak een belafspraak met ons zodat we een inschatting kunnen maken op maat.